Только три из более чем 500 казахстанских ломбардов привлекают капитал на фондовом рынке. Почему ломбарды не идут на биржу

30.05.2024

Всего три из более чем 500 казахстанских ломбардов привлекли капитал на фондовом рынке за четыре с лишним года, то есть с той поры, как наравне с МФО и кредитными товариществами получили право размещать облигации на бирже.

Самое свежее размещение – у Birinshi Lombard. Компания в прошлом месяце разместила однолетние облигации с купонной ставкой 24% годовых и привлекла 349,9 млн тенге. Спрос к предложению составил 99,96%. При этом была подана (и удовлетворена) всего одна заявка.

Трое смелых

Сегодня на KASE зарегистрированы облигации только трёх ломбардов: уже упомянутого Birinshi Lombard, «Сейф-Ломбард» и «Ломбард Прогресс» (на AIX ломбарды бонды не размещали). В пресс-службе KASE сообщили, что покупают долговые бумаги ломбардов в основном физические лица, брокерские компании и инвестиционные фонды.

«Объем торгов на вторичном рынке KASE выпусками облигаций данных ломбардов – 486,9 млн тенге. При этом основными инвесторами выступили юридические лица – клиенты брокерских компаний, доля в торгах которых составила 64,4%, доля участия физических лиц – 31,1% и доля брокерских компаний – 4,5%», – рассказали на Казахстанской фондовой бирже.

Чаще всего на бирже размещается Birinshi Lombard – за 15 размещений компания привлекла 4,814 млрд тенге (в 2023 году два размещения не состоялись из-за неудовлетворительного уровня спроса – в 2,6 и 5%).

«Сейф-Ломбард» размещался дважды и совокупно привлёк 1,339 млрд тенге. Стоит отметить, что именно эта компания первой из сектора вышла на биржу, разместив в ноябре 2021 года трёхлетние облигации на 489 млн тенге под 16% годовых.

«Ломбард Прогресс» проводил подписку только один раз, разместил дебютный выпуск в декабре прошлого года со ставкой 24% годовых.

«Достаточно высокая ставка по купону необходима для привлечения потенциальных инвесторов», – комментирует учредитель компании «Ломбард Прогресс» Евгений Глазинский.

По размеру активов – 348 млн тенге – «Ломбард Прогресс» на 83-м месте среди всех казахстанских ломбардов, Birinshi Lombard – на шестом (19,6 млрд тенге), а «Сейф-Ломбард» – на четвертом (27,6 млрд тенге).

Дорого и неоправданно?

Дороговизна процедуры выхода на биржу и стоимость обслуживания долга – основные препятствия на пути ломбардов к рынку заемного капитала, считает Глазинский. Чтобы выйти на биржу, ломбардам нужно пройти через требующие денег процедуры: провести аудит (ломбарды сдают неаудированную отчетность Нацбанку раз в квартал), получить согласование АРРФР и KASE на выпуск и размещение ценных бумаг. За сопровождение брокера тоже надо платить. Учредитель «Ломбард Прогресс» признает, что «выход на биржу – достаточно дорогое и трудозатратное мероприятие, особенно для небольших компаний». У «Ломбард Прогресс» ушло около 10 млн тенге на организацию эмиссии ценных бумаг.

В «Сейф-Ломбард» напоминают и о других расходах: комиссиях Центрального депозитария, рекламном бюджете, найме дополнительного персонала или привлечении специалистов на аутсорсинг. Последнее необходимо для подготовки проспекта выпуска, раскрытия информации на бирже, учета ценных бумаг и составления отчета по стандартам МСФО.

«Небольшим компаниям достаточно дорого организовать выпуск облигаций. Небольшая компания может привлечь небольшую сумму денег, но при этом комиссии, которые она должна уплатить, одинаковы для любого выпуска на сумму менее 1 млрд тенге», – говорит Глазинский.

На сегодня вступительные листинговые сборы KASE на площадке «Альтернативная» начинаются от 300 МРП (1 107 600 тенге в 2024 году). Помимо этого ежегодно нужно уплачивать минимум 100 МРП (369,2 тыс. тенге) за нахождение ценных бумаг в официальном списке.

«Не каждая организация, оказывающая микрофинансовые услуги, сможет взять на себя дополнительные обязательства по привлечению дополнительного финансирования. При этом ломбард должен учитывать, что всегда есть риск, при котором его облигации не будут пользоваться спросом среди потенциальных инвесторов», – комментируют представители KASE, добавляя, что многие ломбарды не готовы к новым расходам.

Председатель ассоциации «Национальная лига ломбардов Казахстана» Роберт Абзалилов считает, что для большинства ломбардов «потребность в больших суммах отсутствует, и та сумма оборотного капитала, которая сейчас уже имеется, достаточна». Привлечение фондирования на бирже чревато дополнительными временными и денежными затратами и потому многим ломбардам кажется неоправданным. В целом самая распространенная форма фондирования ломбардов в Казахстане – собственные средства, считает Абзалилов.

В «Сейф-Ломбарде» напоминают о повышенных ожиданиях по ставке купонного вознаграждения со стороны инвесторов к эмитентам-дебютантам. Такие ожидания делают выход ломбардов на рынок заемного капитала ещё более сложным.

Отрицательный образ

Глазинский допускает, что негативный образ ломбардов в СМИ тоже служит одним из препятствий для выхода таких компаний на биржу. По мнению спикера, население считает, что ломбарды – «это ростовщики, которые спят и видят, как ограбить бедных казахстанцев, отобрать у них последнее». Хотя на самом деле в последние годы государство ввело жесткие правила игры для этого сектора. Это ужесточение, отмечает Роберт Абзалилов, сразу же сказалось на численности ломбардов: если в 2020 году (на момент входа в регулирование) в Казахстане насчитывалось 3089 ломбардов, то сейчас осталось только 518.

Ломбарды не обязаны предоставлять кредитные рейтинги от рейтинговых агентств для размещения облигаций (в отличие от эмитентов акций, для которых наличие рейтинга является одним из критериев). В связи с этим розничным инвесторам сложно оценить риски по облигациям эмитента, а институциональные инвесторы вообще законодательно не могут приобретать долговые бумаги без рейтинга, отмечают в «Сейф-Ломбарде».

Но как раз благодаря высокому кредитному риску облигации ломбардов можно отнести к рынку высокодоходных облигаций (ВДО), считает ведущий аналитик BCC Invest Дария Мухлисова.

Перспективы в ломбарде

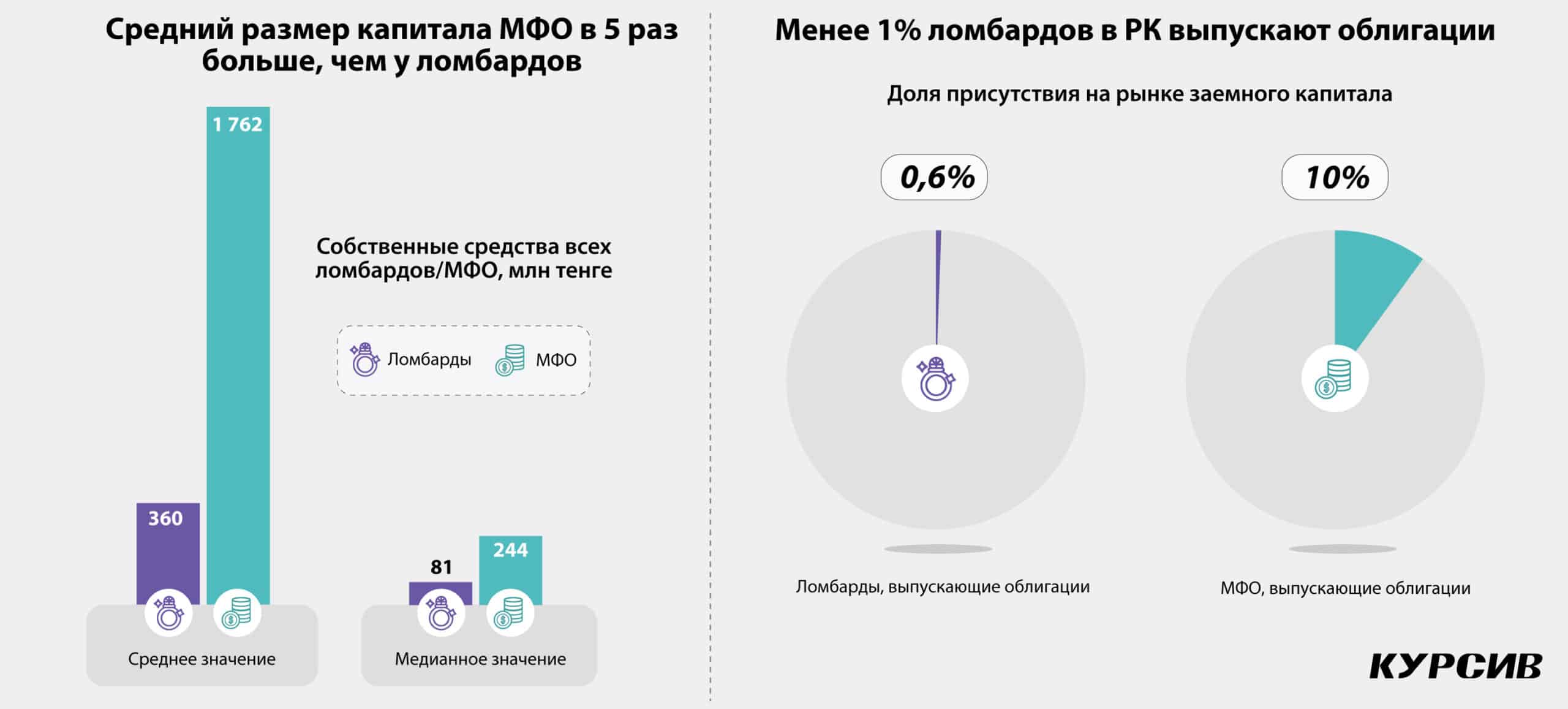

Казахстанские МФО, в отличие от ломбардов, активно привлекают деньги и на KASE (21 МФО), и на AIX (не менее 4). На начало 2024 года в Казахстане было зарегистрировано 229 МФО и 518 ломбардов.

На Астанинской фондовой бирже уверены, что причина такой диспропорции в интересе к рынку капитала связана с размерами бизнеса – масштабы деятельности ломбардов не стоят рядом с МФО, выпускающими облигации. Если взглянуть на среднее и медианное значения собственных средств всех МФО и ломбардов, можно увидеть, что капитал МФО превышает капитал ломбардов почти в пять и три раза соответственно (1,762 млрд против 360 млн, 244 млн против 81 млн тенге соответственно).

Активность МФО на рынке заемного капитала и инертность ломбардов можно объяснить разными бизнес-моделями, полагает Дария Мухлисова.

«Получение необеспеченных микрозаймов в микрофинансовых организациях происходит быстрее и проще, что делает выбор заемщика в пользу микрофинансовых организаций более привлекательным по сравнению с закладом ценных вещей (в основном ювелирных изделий) в ломбарде, где их оценочная стоимость часто оказывается ниже из-за внешних факторов, – говорит она. – Как вывод, у МФО динамичнее растут кредитные портфели (из-за быстроты выдачи займов) и полученное финансирование быстрее тратится на предназначенную цель».

Ведущий аналитик BCC Invest указывает, что ломбардам сложно соревноваться с МФО на рынке облигаций, в том числе и из-за имиджевой составляющей. Спикер поясняет, что стабильно размещаются по высоким купонным ставкам в 20–25% годовых, исправно погашают выплаты по купонам и в целом имеют хорошую репутацию. На KASE тоже отмечают, что этот рынок насыщен МФО, у которых имеются продолжительная история успеха, известный бренд и даже кредитные рейтинги.

На фоне ужесточения регулирования микрофинансовой деятельности в последние пять лет ломбардам сложно планировать развитие бизнеса, считает Роберт Абзалилов. По его мнению, новые законодательные ограничения не учитывают специфику ломбардной деятельности и влияют на показатели доходности и рентабельности. Такие условия вызывают сомнения инвесторов в состоятельности ломбардов.

Тем не менее у ломбардов есть перспективы, которые, возможно, поспособствуют выходу на биржу и других игроков этого сектора. В начале апреля АРРФР предложило законопроект, запрещающий БВУ и МФО предоставлять кредиты гражданам с просрочкой по кредитам свыше 90 дней.

«Это изменение может указывать на возможный переход клиентов к ломбардам, что послужит стимулированию роста кредитного портфеля ломбардов», – прогнозирует Дария Мухлисова.

Она отмечает ещё один благоприятный фактор для ломбардов – рост котировок фьючерсов на золото. Ведь в качестве залога чаще всего предоставляется этот драгметалл, а его ликвидность сохраняется. «Операции с ним могут быть легко реализованы, – говорит Мухлисова. – Поэтому риски, которые берет на себя ломбард, могут быть нивелированы реализацией представленного ценного залога».